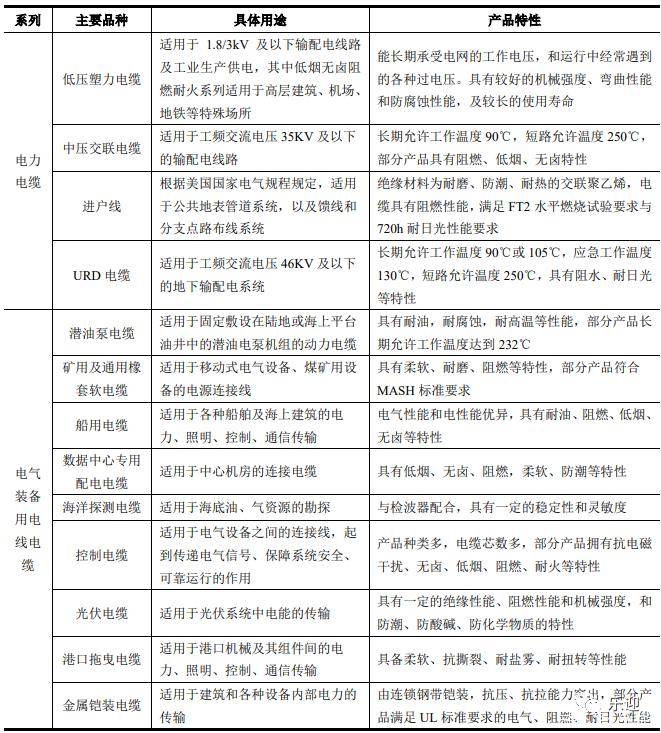

公司的主导产品,包括以进户线为代表的中低压电力电缆,及以潜油泵电缆为代表的电气装备用电缆,广泛应用于电力输配、采矿/油/气等行业,并已获得美国 UL、欧盟 CE 等国际认证,中国 CRCC、CCC 等国内认证,是我国在电线电缆国际认证,尤其是美国 UL 认证领域具有数量领先优势的企业之一。

基于哈里伯顿将潜油泵电缆与气液体输送管复合为一体的需求,公司 2014年以来陆续攻克了连续管制造的设备与工艺难题,并向作业装备延伸,以全方位服务客户和增强连续油管竞争力。子公司信达科创是全球仅有的获得 API-5ST认证的六家连续油管企业之一,子公司华信石油定位于连续油管作业机销售与技术服务,公司在油服领域的布局已初步成型并逐步延伸。

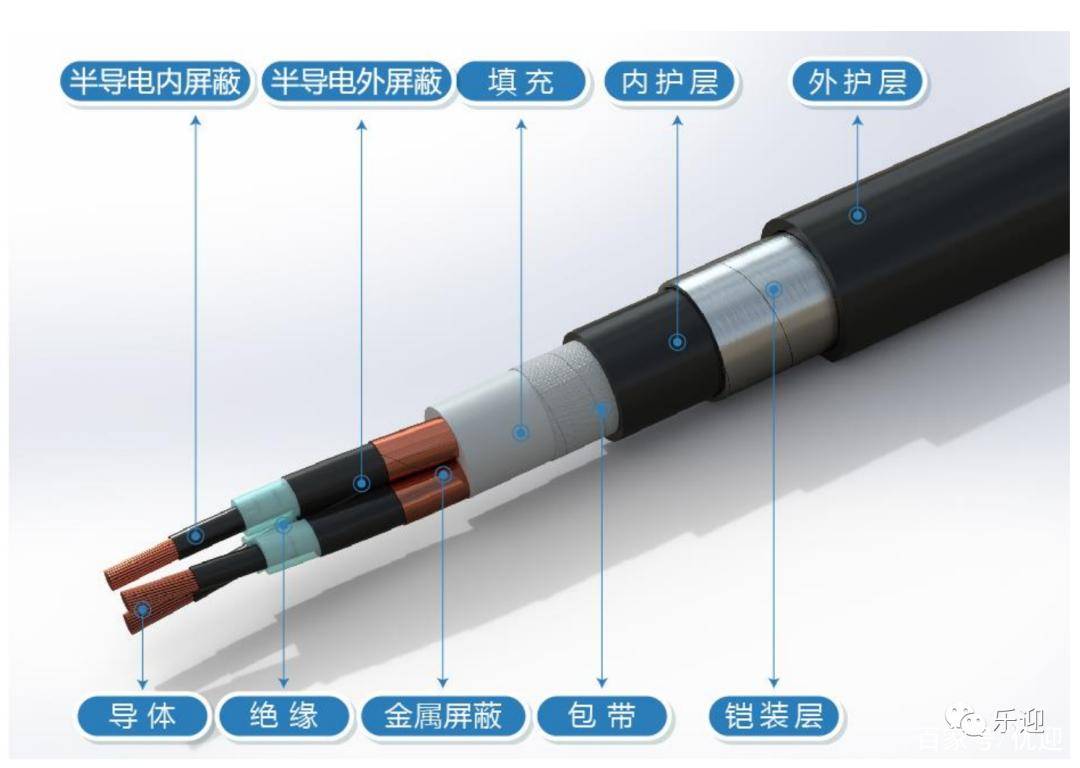

电线电缆是用以传输电能或磁能、传递信息、实现电磁能转换的Kaiyun App下载 全站线材产品。电线与电缆并无严格定义和区分,通常将直径较粗、结构复杂、由多条缆芯粘合、扭曲或编织形成的产品称为电缆,反之称为电线。

全球电线电缆行业已步入稳定增长阶段,且在一定程度上呈现存量竞争的特征。2003-2007 年,在世界经济持续增长的大背景下,开云APP 开云官网入口全球金属绝缘电线电缆规模(导体重量)年复合增长率达 5.60%,增速较快。2008 年危机致使需求下降,2010 年以来电缆行业随着经济复苏而恢复增长态势。

根据国家统计局数据,我国电缆行业销售收入由 2011 年的 1.06 万亿增长到2017 年的 1.22 万亿,年复合增长率为 2.24%,占 GDP 的平均比重为 1.90%,在我国机械工业中按产值计仅次于汽车制造业,位居第二位。

截至 2018 年底,我国线缆制造企业总数上万家,规模以上(年收入 2,000万元以上)企业 3,817 家(国家统计局)。据前瞻产业研究院整理,2017 年中国市场行业前 10 家企业的占有率不足 10%,行业集中度不高。

CRU 数据显示,欧洲、北美、日本市场之前 10 家企业的市场占有率均在 50%以上,未来我国通过兼并重组以优化产业结构的空间巨大。

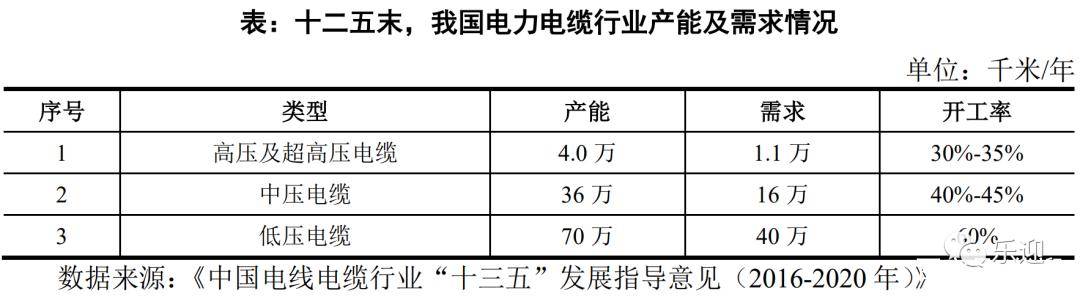

《中国电线电缆行业“十三五”发展指导意见》指出,我国电缆行业各大品类之中低端产能均严重过剩。以电力电缆为例,我国电力系统集中采购的体制导致部分单品数量较大,行业企业过度,整个“十二五”期间从高压到低压都处于产能过剩状态,但部分细分领域依赖进口的倾向仍未完全扭转。

我国是全球第一大线 年出口重量占全球贸易总量的 23%(CRU 口径),影响全球线缆供应格局。据中国海关数据,2011-2018 年线缆行业出口金额年复合增长 5.45%,2018 年实现出口 1,427.50 亿元(平均汇率),占2018 年规模以上企业主营业务收入的 14.37%,出口对行业发展显著重要。

大型企业凭借规模、研发、品牌等方面的优势,占据重要地位,包括宝胜集团、上上电缆、汉缆股份、杭电股份、东方电缆、太阳电缆、金杯电工、睿康股份、华通线缆等国内领先企业。外资企业主要为知名跨国公司及在我国的合资、独资企业,知名度高但覆盖面小,主要包括普睿司曼、耐克森等。除此以外,国内存在数量众多的中小电缆企业,其创新能力不足,以价格竞争为主。

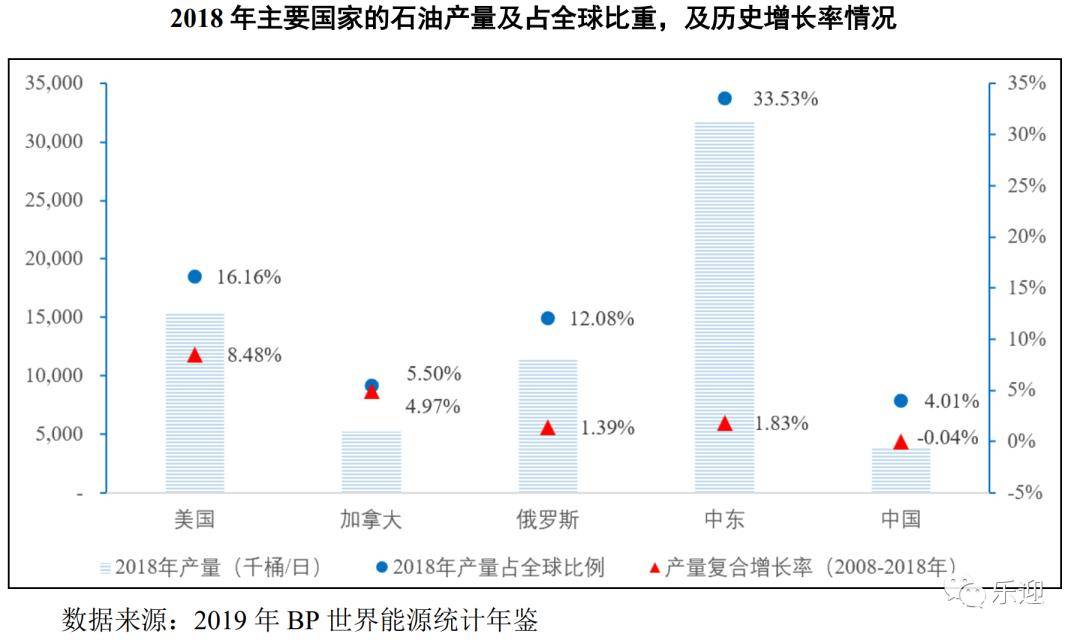

TMR 研究报告显示,2014 年,全球潜油泵电缆市场规模达到 30 亿美元,开云APP 开云官网入口预计到 2023 年,将上升至 44 亿美元,期间年复合增率达到 4.3%。潜油泵电缆直接用于油气生产,其需求量与各国油气产量、采油工艺相关,根据 TMR 及 BP数据测算,2018 年,全球主要地区的潜油泵电缆需求如下。

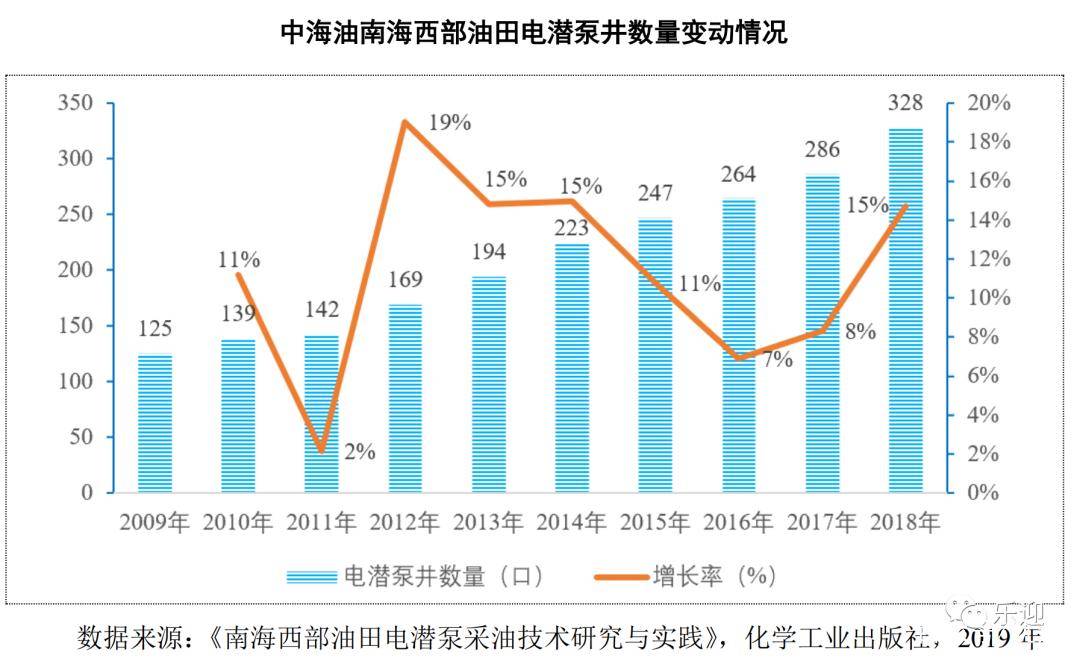

我国石油、天然气的进口依赖比例常年处于高位,随着非常规油气、海洋油气的开发深入,电潜泵采油在我国的应用亦趋于广泛。以中海油湛江分公司为例,南海西部油田采油井数逐年增加,截至 2018 年底,共有电潜泵油井 328 口(占其总采油井数的 90%),2009 年至 2018 年的复合增长率达到 11.31%,对南海西部油Kaiyun App下载 全站田的产量增长起到了至关重要的作用,基本情况如下:

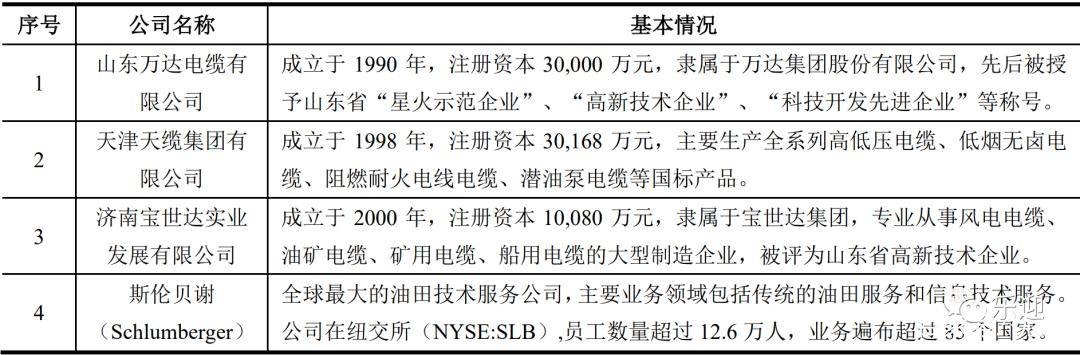

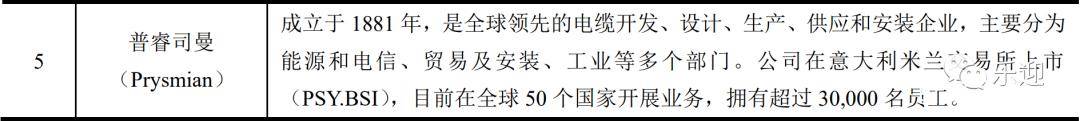

据《中国电线电缆行业“十三五”发展指导意见》,国外潜油泵电缆的生产厂家主要有斯伦贝谢、普睿司曼的集团附属企业,国内的主要竞争对手主要为山东万达、天津天缆、济南宝世达等。

2017-2020年,营业收入由19.04亿元增长至33.76亿元,复合增长率21.04%,2020年实现营收同比增长14.25%;归母净利润由0.88亿元增长至1.54亿元,复合增长率20.51%,2020年实现归母净利润同比增长25.20%;扣非归母净利润由0.85亿元增长至1.21亿元,复合增长率12.49%,2020年实现扣非归母净利润同比增长6.14%;经营活动现金流分别为-0.15亿元、-1.72亿元、1.93亿元、0.51亿元,2020年实现经营活动现金流同比下降73.58%。

分产品来看,2020年电力电缆实现营收20.25亿元,占比63.08%;电气装备备用电缆实现营收6.84亿元,占比21.30%;潜油泵电缆实现营收3.25亿元,占比10.11%;连续管实现营收1.01亿元,占比3.13%;连续油管作业装置实现营收4369.91万元,占比1.36%;其他实现营收3245.51万元,占比1.01%。

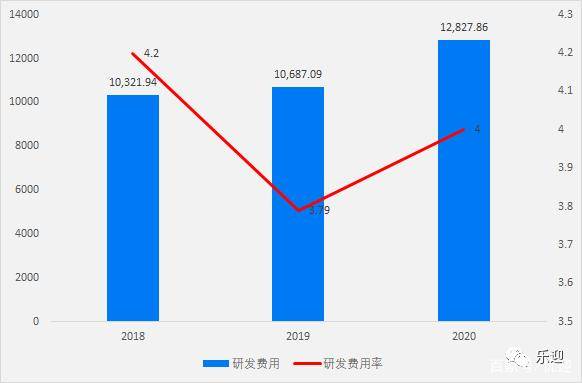

2017-2020年,毛利率18年下降至低点17.51%,随后逐年提高至20.88%;期间费用率18年下降至低点7.83%,随后逐年上涨至11.54%,其中销售费用率由4.14%上涨至5.83%,管理费用率由2.41%上涨至3.34%,财务费用率18年下降至低点0.26%,随后逐年上涨至2.37%;利润率18年下降至低点3.38%,随后逐年提高至4.54%,加权ROE18年下降至低点5.91%,随后逐年提高至9.12%。

由图和数据可知,18年净资产收率的下降是由于利润率和权益乘数的下降,19-20年净资产收益率的提高是由于利润率和权益乘数的提高。

公司注重产品销售区域与应用领域的双扩张,产品销售区域覆盖广泛,且凭借潜油泵电缆的客户优势进一步聚焦于油气钻采行业,销售收入稳步增长。

在油服行业,潜油泵电缆、连续管、海洋探测电缆等是公司聚焦油气钻采领域的核心产品,公司持续加强在中国、南美、中东、俄罗斯等区域市场的开拓,提升市场占有率,消化美国关税政策变动的不利影响,提高公司盈利能力。

在电线电缆领域,借助国家“一带一路”和中非合作战略,公司积极开拓亚洲、非洲市场,其中,公司在非洲东部海岸(坦桑尼亚)、西部海岸(喀麦隆)的工厂 2019 年实现销售收入过亿,在工业化和城市化处于起步阶段且基建需求巨大的非洲地区的布局,为公司中长期的规模增长奠定了布局基础。。

声明:该文观点仅代表作者本人,搜狐号系信息发布平台,搜狐仅提供信息存储空间服务。